رایج ترین فناوری ها در صنعت رگ تک/ تحول در مدل مقررات گذاری

اکنون بیش از هر زمان دیگری، تنظیم مقررات تقریباً هر جنبهای از یک مؤسسه مالی را تحت تأثیر قرار میدهد؛ خواه یک بانک و بیمهگر باشد یا یک مدیر دارایی. برای به دست آوردن غنای انواع راهحلهای RegTech موجود در بازار، RegTech Associates یک روش مبتنی بر مسئله برای طبقهبندی محصولات RegTech ایجاد کرده است.

به گزارش پایگاه خبری بانکداری الکترونیک، به نقل از نشریه بیمه داری نوین، به گفته Tech Nation، بریتانیا بزرگترین کشور در این حوزه در اروپاست و در سال 2019، 2/81 درصد از سرمایهگذاری فناوری بریتانیا در شرکتهایی با رشد بالا و بالقوه بهرهوری بالا انجام شد؛ یعنی آنهایی که حداقل 10 کارمند داشتند و رشد حداقل 20 درصدی سال به سال را تجربه کردند.

آیا می دانید، رایجترین فناوریهای مورد استفاده در صنعت RegTech چه مواردی هستند؟برای دریافتن این پرسش گزارش زیر را بخوانید:

در خدمات مالی، تعهدات تنظیم مقرراتی از محاسبات پیچیده به جهت تنظیم مقررات کفایت سرمایه تا اطمینان از رفتار منصفانه با مشتریان متغیر است. اکنون بیش از هر زمان دیگری، تنظیم مقررات تقریباً هر جنبهای از یک مؤسسه مالی را تحت تأثیر قرار میدهد؛ خواه یک بانک و بیمهگر باشد یا یک مدیر دارایی. برای به دست آوردن غنای انواع راهحلهای RegTech موجود در بازار، RegTech Associates یک روش مبتنی بر مسئله برای طبقهبندی محصولات RegTech ایجاد کرده است.

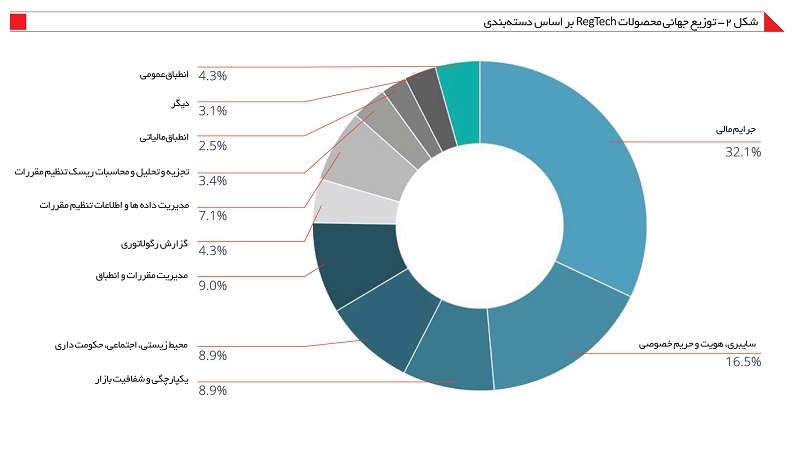

RegTech Associates دارای یک پایگاه داده تحقیقاتی از بیش از 1200 محصول متمایز RegTech است که بر اساس این طبقهبندی و تعاریف موجود در شکل 1 Regtech Associates طبقهبندیشده است.

تعاریف طبقهبندی RegTech

جرائم مالی (FinCrime)

جرائم مالی با کمک به شرکتها برای پیروی از قوانین مبارزه با پولشویی، کشف تقلب و مقابله با تأمین مالی تروریسم سر و کار دارد.

گزارش رگولاتوری (RR)

گزارش رگولاتوری (تنظیم مقررات) در طیف وسیعی از انواع دادهها، از جمله کفایت سرمایه و دادههای مدیریت ریسک تعریف میشود.

یکپارچگی و شفافیت بازار (MIT)

بازارهای مالی برای اطمینان از منصفانه، کارآمد و شفاف بودن دست به تنظیم مقررات میزنند. MIT به شرکتها کمک میکند تا از این الزامات تنظیم مقررات پیروی کنند.

مدیریت مقررات و انطباق (RCM)

تغییرات تنظیم مقررات و نظارت مداوم بر انطباق، به دلیل حجم قوانینی که باید از آنها پیروی کنند و میزان و مقیاس تغییرات در این قوانین، یک فعالیت حیاتی برای همه شرکتهای تحت نظارت است.

سایبری، هویت و حریم خصوصی (CIP)

CIP بر کمک به شرکتها برای رسیدگی به خطرات امنیت سایبری، حفاظت از دادهها و مسائل مربوط به حریم خصوصی دادهها تمرکز میکند و اطمینان حاصل میکند که هویت همه دستگاهها و برنامههایی که مشتری مسئول آنهاست، شناخته شده و تأیید شده است.

تجزیه و تحلیل و محاسبات ریسک تنظیم مقررات (RRAC)

چندین جنبه از مقررات، شرکتهای تحت نظارت را ملزم میکند تا محاسبات، سناریوها و شبیهسازیهای پیچیده ریسک را برای اهداف مختلف مانند قیمتگذاری، تخصیص سرمایه و تست استرس انجام دهند. شرکتها همچنین ملزم به انجام محاسبات برای مقررات احتیاطی مانند Basel 3 و Solvency 2 هستند.

مدیریت دادهها و اطلاعات تنظیم مقررات (RDIM)

قبل از اینکه شرکتها بتوانند به طور دقیق دادههای تنظیم مقررات را تجزیه و تحلیل یا گزارش دهند، کارهای زیادی برای بهبود کیفیت دادهها، درک اصل و نسب اقلام دادههای فردی و به کارگیری اصول حاکمیت داده بهترین عملکرد وجود دارد. همچنین نیاز به مدلهای دادهای رایج و دانهای برای تجزیه بخشهای داده سازمانی وجود دارد.

محیطی، اجتماعی، حکومت داری (ESG)

ESG با ادغام عوامل ESG در عملیات بخش مالی و مدیریت آنها به شرکتها کمک میکند تا از انطباق با سیاستهای داخلی و مقررات خارجی اطمینان حاصل کنند.

انطباق عمومی (GenComp)

انطباق عمومی بر کمک به شرکتها برای رسیدگی به مشکلاتی تمرکز میکند که یا به انواع خاصی از مقررات مربوط هستند (مثلاً آموزش، انطباق با بازاریابی، ریسک زنجیره تأمین) یا اینکه از مرزهای تنظیم مقررات عبور کند.

رعایت مالیات (TaxComp)

محصولات این دسته تمایل به حل مشکلات مربوط به انطباق با تعدادی از مقررات مالیاتی دارند.

دیگر

این دسته شامل محصولات RegTech میشود که بر بخشهای صنعتی به غیر از خدمات مالی (مانند مراقبتهای بهداشتی) و محصولاتی که رعایت مقررات یکی از موارد استفاده از این فناوری است، تمرکز دارند.

با تعمق در فناوریهایی که زیربنای این محصولات هستند، دادهها نشان میدهد که رایجترین فناوریهای مورد استفاده در صنعت RegTech انگلستان عبارتاند از:

رایانش ابری: ارائة خدمات محاسباتی (سرورها، پایگاههای داده، نرمافزار و غیره) از طریق اینترنت برای ارائه نوآوری و مقیاسپذیری سریعتر. RegTechها از محاسبات ابری برای ارائه راهکارهایی برای مؤسسات مالی به منظور مدیریت انطباق و کاهش هزینههای مربوط به نصب و مدیریت راهکار استفاده میکنند.

هوش مصنوعی (Al) : Al فناوری است که هوش انسان را در ماشینهایی شبیهسازی میکند که طوری برنامهریزی شدهاند که مانند انسان فکر و عمل کنند. تکنیکهای مختلف Al مانند یادگیری ماشین، تشخیص کاراکتر، پردازش زبان طبیعی و تجزیه و تحلیل دادههای پیشبینیشده توسط RegTechها استفاده میشود.

رابط برنامهنویسی کاربردی (API): یک رابط محاسباتی که اطلاعات را بین چندین واسطه نرمافزاری رله میکند. راهحلهای نرمافزاری RegTech به عنوان سرویس (SaaS) از APIها برای ادغام دادهها و راهحلها در سیستمهای مشتری موجود استفاده میکنند.

اتوماسیون فرآیند رباتیک RPA :(RPA) یک فناوری مبتنی بر نرمافزار است که میتواند به راحتی برای خودکارسازی کارهای اساسی و تکراری برنامهریزی شود. RPA توسط RegTechها برای خودکارسازی فرآیندهایی مانند گزارشدهی تنظیم مقررات یا مالیاتی برای افزایش کارایی و کاهش خطای انسانی استفاده میشود.

فناوری دفتر کل توزیعشده (DLT): DLT یک پایگاه داده است که به طور توافقی به اشتراک گذاشته میشود و در چندین سایت، مؤسسه یا مناطق جغرافیایی، قابل دسترسی است و توسط چندین کاربر RegTech از DLT برای بهبود گزارشدهی تنظیم مقررات با ارائه جزئیات بالا، کیفیت داده و نمای شفاف در تراکنشهای آنی استفاده میکند.

بیومتریک: بیومتریک اندازهگیری بدن و محاسبات مربوط به ویژگیهای انسان است. پلتفرمهای RegTech KYC از احراز هویت بیومتریک به عنوان نوعی شناسایی، تأیید و کنترل دسترسی استفاده میکنند.

توجه به RegTech برای مدیریت مقررات و انطباق

مدیریت تنظیم مقررات و انطباق به دلیل حجم قوانینی که باید از آنها پیروی کنند و میزان و مقیاس تغییرات در این قوانین، یک فعالیت حیاتی برای همه شرکتهای تحت نظارت است.

علاوه بر این، شرکتهای تحت نظارت باید نظارت بر انطباق و ریسکهای تنظیم مقرراتی خود را در سراسر شرکت داشته باشند، که به معنای درک تعهدات تنظیم مقرراتی به فرآیندها، سیاستها و کنترلهای تجاری است. در نهایت، شرکتها باید بتوانند پایبندی خود به مقررات را ثابت کنند و این را به سرپرستان خود به اثبات برسانند.

RegTech راهکارهای جدیدی را برای حمایت از شرکتها ارائه کرده است تا اطمینان حاصل کند که تمام تغییرات آتی در قوانین نظارتی را درک میکنند. برای مثال استفاده از تکنیکهایی مانند بینایی ماشین و پردازش زبان طبیعی برای استخراج هشدارهای نظارتی و تغییرات از وب سایتهای تنظیمکننده و سپس اعمال یادگیری ماشین به منظور طبقهبندی این تغییرات به طوری که بتوان آنها را راحتتر تجزیه و تحلیل کرد.

فناوریهای مشابهی را میتوان در کتابهای قوانین موجود به کار برد، و همراه با کتابخانههای خط مشی و کنترلی، فهرستی جامع و پویا از تمام قوانین و تعهدات تنظیم مقرراتی که یک شرکت باید با آنها مطابقت داشته باشد، فراهم میکند و نظارت بر انطباق فعلی و درک و تأثیر هرگونه تغییرات تنظیم مقرراتی آتی آن را آسانتر میکند.

ClauseMatch که یک پلتفرم همکاری برای مدیریت اسناد و گردش کار است و بر تنظیم مقررات و مدیریت خط مشی تمرکز دارد، ارزش راهکار خود را از طریق مشارکت موفق مداوم با Barclays نشان داده است.

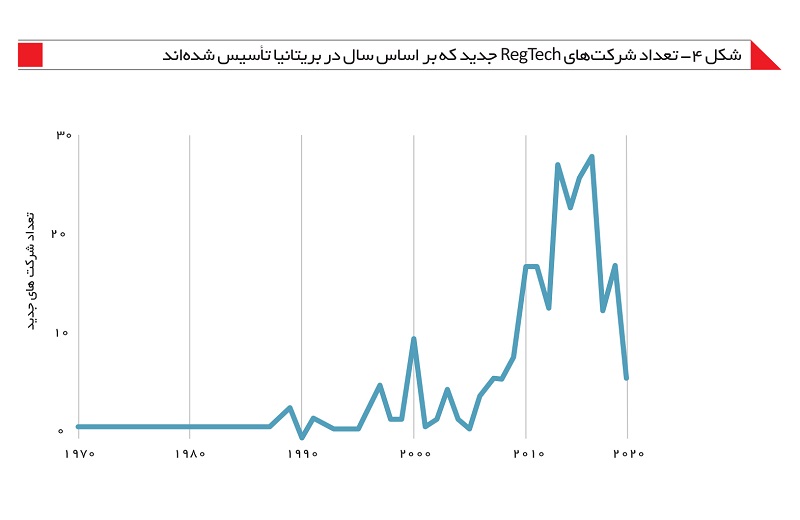

بلوغ و رشد صنعت

صنعت RegTech بریتانیا دیگر تحت سلطه استارتاپهای کوچک نیست. این صنعت در حال بلوغ است و RegTechها به دنبال افزایش مقیاس و بودجه برای رشد سریع هستند. از نظر تاریخی، برای RegTechهایی که مقر آنها در بریتانیاست، این بخش از سال 2010 به بعد رشد بسیار زیادی را نشان داد و همانطور که در شکل 4 نشان داده شده است، در سال 2016 به اوج خود رسید.

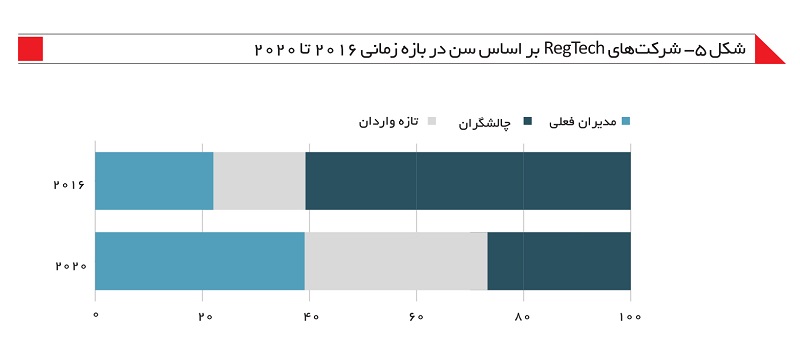

کاهش شدید تعداد RegTechهای جدید پس از این نشان میدهد که این صنعت اکنون در حال گسترش است و این موضوع با توجه به سن نسبی RegTechهای بریتانیا اثبات میشود. گروهبندی RegTechها بر اساس گروه سنی این بلوغ بازار را نشان میدهد. این گروه سنی عبارتاند از:

مدیران فعلی (بیش از 10 سال)

چالشگران (بین 5 تا 10 سال) و

تازهواردان این حوزه (کمتر از 5 سال)

شکل 5 نسبتهای نسبی RegTechها را در این گروههای سنی بین سالهای 2016 و 2020 مقایسه میکند. تعداد تازهواردان این حوزه در سال 2020 نسبت به سال 2016 بسیار کمتر است.

به گفته Tech Nation، بریتانیا بزرگترین کشور در این حوزه در اروپاست و در سال 2019، 2/81 درصد از سرمایهگذاری فناوری بریتانیا در شرکتهایی با رشد بالا و بالقوه بهرهوری بالا انجام شد؛ یعنی آنهایی که حداقل 10 کارمند داشتند و رشد حداقل 20 درصدی سال به سال را تجربه کردند. بازار RegTech این روند را با تمرکز بر رشد درآمد و مقیاسپذیری دنبال میکند و این موضوع تنها راجع به شرکتها نیست؛ بلکه تنها محصولاتشان را در نظر میگیرد.

در سطح جهانی، صنعت RegTech به جذب سطوح قابل توجهی از بودجه ادامه میدهد. برآوردها سطح بودجه جمعآوری شده در سراسر جهان را از سال 2017 تا پایان ژوئن 2020 بین 11 تا 7/18 میلیارد دلار نشان میدهد. دستیابی به تفکیک دقیق تری از بودجه برای شرکتهای مستقر در بریتانیا دشوار است؛ اما RegTech Associates تخمین میزند که رقم سرمایهگذاری در RegTechهای مستقر در بریتانیا برای همان دوره زمانی تقریبا 3 میلیارد دلار است.

کووید 19 و RegTech

در برابر این پس زمینه مقیاسپذیری و رشد، در سال 2020 همه گیری ویروس کرونا رخ داد و مجموعه جدیدی از چالشها (و فرصتهای بالقوه) را برای صنعت RegTech ایجاد کرد. FCA اظهار داشته است که کووید 19 یک «لحظه کلیدی» برای این صنعت است و مطمئناً تعدادی از عوامل مرتبط با بحران ویروس کرونا وجود دارد که تقاضا برای راهکارهای مبتنی بر RegTech را افزایش داده است.

تسریع در پذیرش کانالهای دیجیتال برای خدمات مالی

سطح تعامل دیجیتال در بانکداری اروپا 20 درصد افزایش یافته است. HSBC و Lloyds در بریتانیا افزایش قابل توجهی را در سپردههای دیجیتالی گزارش کردهاند و برخی از شرکتهای فینتک افزایش قابل توجهی در استفاده از آنها گزارش کردهاند. با این افزایش مشتریان دیجیتالی، مؤسسات مالی مجبور شدهاند با استفاده از روشهای دیجیتال شناخت مشتری (Know Your Customer) را عملیاتی میکنند. بسیاری از فروشندگان محصولات RegTech بررسیهای مشتری مانند تأیید هویت و بررسی اسناد خود را تسهیل میکنند.

مؤسسات مالی همچنین باید به تعهد خود برای مدیریت ریسکهای رفتاری توجه داشته باشند، بدون توجه به کانال مورد استفاده برای تعامل دیجیتال و برنامه تجاری 2019/20 FCA بر اهمیت رفتار منصفانه با مشتریان دیجیتال، به ویژه مشتریانی که به طور بالقوه آسیبپذیر هستند، تأکید کرده است. این موضوع یکی دیگر از حوزههای رشد راهکارهای مبتنی بر RegTech است که میتواند رفتار مشتری را ردیابی کرده و شفافیتی کامل از هر جنبه تعامل دیجیتالی آنها را ارائه دهد.

تغییرات و اطلاعیههای تنظیم مقرراتی کووید 19

برآوردهای JWG و سایر فروشندگانی که تغییرات تنظیم مقرراتی را دنبال میکنند نشان میدهد که تا آگوست 2020، بیش از 1330 اطلاعیه تنظیم مقرراتی مرتبط با کووید 19 در سطح جهانی توسط تنظیمکنندگان مقررات اعلام شده است. راهکارهای مبتنی بر RegTech که به طور خودکار چنین تغییراتی را منبع، طبقهبندی و به بخشهای مربوطه یک مؤسسة مالی هدایت میکند، میتوانند اطمینان حاصل کنند که شرکتها از آخرین اخبار مرتبط به کووید برای اطمینان از انطباق، مطلع هستند.

هدایت انبوه به سمت دور کاری

تقریباً به صورت یک شبه، اکثر مشاغل در بریتانیا به کار از راه دور روی آوردند و انعطافپذیری زیرساختهای کار از راه دور خود را آزمایش کردند. برای شرکتهای خدمات مالی، چالشهای مربوط به انطباق، به ویژه در زمینه تنظیم مقررات به جهت سو استفاده از بازار و دستکاری در زمانی که بازارها به طور فزایندهای نوسان داشتند و هشدارهای بیشتری از حد معمول تولید میشد، به وجود آمد. نگرانیها در مورد توانایی شرکتها به جهت تنظیم مقررات مورد نیاز در حوزه ارتباطات در پلتفرمهای مجازی مانند زوم و عدم بررسی دقیق بر نیروی کار توزیعشده، فرصتهایی را برای RegTechها به منظور به دست آوردن سهم بیشتری از بازار فراهم کرده است.

تشدید کلاهبرداری و جرائم مالی

در آوریل 2020، گروه ویژه اقدام مالی (سازمان نظارت جهانی برای مبارزه با پولشویی و تأمین مالی تروریسم FATF) بیانیهای صادر کرد و نسبت به افزایش خطرات جرائم مالی و کلاهبرداری ناشی از تلاش بازیگران شرور برای سو استفاده از همهگیری و نیاز به افزایش هوشیاری به جهت کاهش این خطرات هشدار داد. به طور خاص، FATF به صراحت اعلام کرد که «استفاده از فناوری، از جمله Fintech، RegTech و SupTech را تا حد امکان تشویق میکند».

مجدداً ارائهدهندگان RegTech در موقعیت بسیار خوبی برای پاسخ به افزایش سطوح جرم مالی قرار دارند؛ پیکربندی این راهکارها اغلب برای مبارزه با انواع جدید کلاهبرداری یا پولشویی آسانتر است و میتوانند با تغییر الگوهای رفتار مشتری بدون افزایش حجم بالای هشدارهای نادرست مقابله کنند.

حکومت و حمایت از تنظیم مقررات به جهت RegTech

بخش فناوری بریتانیا به پیشرو بودن به ویژه از نظر سطح جذب سرمایهگذاری بخش خصوصی در جهان شهرت دارد که تنها در سال 2019، 1/10 میلیارد پوند بود؛ اما بخش دولتی همچنان نقش مهمی در تشویق نوآوری ایفا میکند و نوآوری و فناوری یکی از ستونهای کلیدی استراتژی صنعتی 2017 دولت بریتانیاست. RegTech از بودجه و مشوقهای مالیاتی که برای بخش فناوری هدفگذاری شدهاند سود برده است؛ برخی از مرتبطترین مثالها در شکل 4 آورده شدهاند.

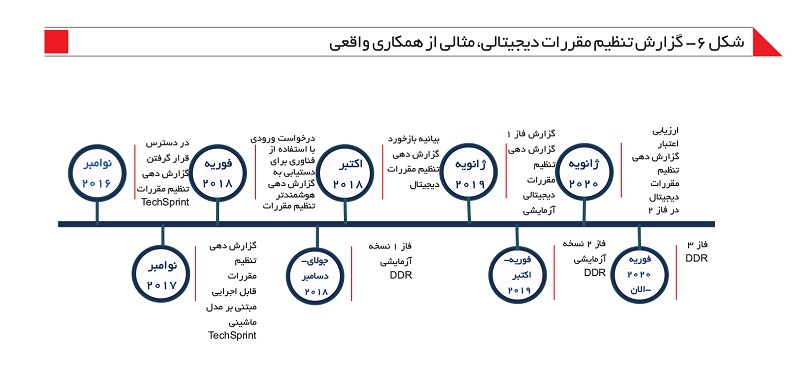

با تکیه بر این موفقیت حاصله از گزارش تنظیم مقرراتی Techsprint، اولین مرحله آزمایشی پروژه گزارشدهی تنظیم مقررات دیجیتال راهاندازی شد که شش مؤسسه مالی و اعضای تیم پروژه از بانک انگلستان و FCA را گرد هم آورد تا امکانسنجی مقیاس کار اثبات مفهوم انجام شده را بررسی کنند. از نوامبر 2017 TechSprint فاز 2 آزمایشی DRR برخی از سؤالات و موضوعات باز مطرحشده در مرحله اول (مانند قابلیت اقتصادی رویکرد برای مؤسسات مالی کوچکتر) را در نظر گرفت و گزارش دوام را در ژانویه 2020 منتشر کرد. یافته اصلی این بود که اگرچه کسب و کارها در زمینه DRR نیاز به فعالیت بیشتری دارند، ارزش واقعی این ابتکار تنها با حمایت استراتژیک کامل شرکتهای مالی و تنظیمکنندهها آشکار میشود.

هم FCA و هم بانک انگلستان در حال حاضر بر روی گنجاندن یافتههای DRR در استراتژیهای داده مربوطه خود متمرکز شدهاند. برای FCA، پروژه DRR با فاز 3 ادامه مییابد و پایهای را برای قوانین قابل خواندن و قابل اجرا توسط ماشین ایجاد میکند، ارزش دادههای جمعآوری شده را بهبود میبخشد و روی استانداردسازی دادهها کار میکند.

آنچه در مورد سفر DRR قابل توجه است میزان همکاری بین صنعت و رویکرد مشترک تنظیمکنندههای کلیدی است. بسیاری از مشکلات مرتبط با تعهدات تنظیم مقرراتی دارای چالشهایی هستند که برای همه شرکتهای تحت نظارت مشترک است. پروژه DRR با استفاده از فناوری نوآورانه و قدرت همکاری نشان میدهد که راهکارهای قابل اجرا به احتمال زیاد یافت میشوند.

حمایت تنظیم مقرراتی به جهت RegTech به صورت جهانی و در حوزههای قضایی دیگر

رویکرد پیشگام FCA به RegTech همچنین از طریق تأسیس شبکه جهانی نوآوری مالی (GFIN)، بر اساس پیشنهادی که FCA در سال 2018 برای یک جعبه سندباکس تنظیم مقرراتی جهانی ارائه کرد، دارای دسترسی جهانی است. GFIN که در ژانویه 2019 راه اندازی شد، خود را به عنوان «شبکهای متشکل از 60 سازمان متعهد به حمایت از نوآوری مالی در جهت منافع مصرفکنندگان» توصیف میکند. این امر به دنبال ارائه راه کارآمدتری برای شرکتهای نوآور به جهت تعامل با تنظیمکنندههاست و به آنها کمک میکند تا بین کشورها در جهت مقیاسبندی ایدههای جدید حرکت کنند. اولین حرکت آزمایشی، چندین شرکت RegTech را به خود جذب کرد، که عمدتاً بر روی چگونگی گسترش راهکارهای جرائم مالی آنها در سراسر مرزها متمرکز بودند. در حالی که راهی برای اثبات ارزش GFIN وجود دارد، شکی نیست که ابتکاراتی مانند این میتواند کمک بزرگی در زمانی که RegTechها در حال تلاش برای گسترش در خارج از کشور هستند، بکند.

در حالی که میتوان بریتانیا را در پشتیانی از RegTech پیشرو دانست، نهادهای تنظیم مقرراتی جهانی و تنظیمکنندهها در سایر حوزههای قضایی نیز پتانسیل RegTech را برای افزایش انطباق در حوزههای خود تشخیص میدهند. از منظر جهانی، بانک تسویه بینالمللی (BIS) یک مرکز نوآوری راهاندازی کرده است و با G20 در سال 2020 برای برگزاری یک TechSprint جهانی برای یافتن راهکارهای نوآورانه برای مشکلات عملیاتی در زمینه انطباق با مقررات همکاری کرد و سه مورد استفاده مورد بررسی قرار گرفت: گزارش تنظیم مقرراتی، نظارت و بررسی و به اشتراکگذاری اطلاعات به صورت پویا. برندگان شامل دو شرکت RegTech مستقر در بریتانیا یعنی FNA و RegNOSYS بودند. کار در مرکز نوآوری BIS تا سال 2022 ادامه خواهد داشت و بر این موضوع تمرکز دارد که چگونه RegTech میتواند از فعالیتهای تنظیم مقرراتی مانند گزارشدهی پشتیبانی کند.

برای تنظیمکنندگان ملی، یک مطالعه که به تازگی توسط هیئت ثبات مالی (FSB) صورت گرفته نشان داد که یک سوم از مقامات مورد بررسی یک استراتژی برای ترویج یا تشویق استفاده از RegTech داشتند و اینکه رایجترین حوزهها برای حمایت از استفاده از RegTech در حوزه انطباق با جرم مالی و گزارش رگولاتوری است. با این وجود بیش از نیمی از مسئولان استفاده از RegTech را تشویق نمیکنند؛ بنابراین تصویر بسیار متفاوتی وجود دارد. یکی از حوزههایی که به ویژه در حمایت از صنعت RegTech فعال بوده است، تنظیمکنندههای APAC هستند که نمونههایی از ابتکارات آنها در زیر توضیح داده شده است.

مرجع پولی سنگاپور

مرجع پولی سنگاپور (MAS) جوایز سالانه راهکارهای نوآورانه فینتک و RegTech را برگزار کرده است و برندگان را در جشنواره سالانه فینتک سنگاپور اعلام میکند. MAS علاوه بر ارائه رهنمودهای روشن به شرکتهای مالی در زمینه برونسپاری، مجموعهای از دستورالعملها را در مورد مدیریت ریسک فناوری صادر کرده است که بهترین شیوهها را برای حاکمیت صحیح ریسک فناوری توصیف میکنند. در نهایت MAS یک کمک هزینه راهکارهای بهرهوری ایجاد کرده است تا به شرکتهای مالی کوچکتر بودجه ارائه دهد تا راهکارهای گزارشدهی تنظیم مقرراتی را اتخاذ کنند که ارزش آن تا 250000 دلار برای هر شرکت است.

اداره پولی هنگکنگ

در نوامبر 2020، اداره پولی هنگکنگ مقالهای منتشر کرد که یک نقشه راه دو ساله برای ارتقای پذیرش RegTech در حوزه قضایی ایجاد کرد. با پنج حوزه توصیه، چشمانداز گستردهای ارائه داده است. اقداماتی که HKMA در نظر دارد برای اجرای توصیهها انجام دهد عبارتاند از:

میزبانی یک رویداد در مقیاس بزرگ برای افزایش آگاهی بخش بانکی از پتانسیل Regtech

راهاندازی یک شاخص پذیرش Regtech

سازماندهی یک چالش جهانی Regtech برای تحریک نوآوری

انتشار مجموعه «راهنماهای عملی پذیرش Regtech»

ایجاد یک «مرکز دانش Regtech» متمرکز برای تشویق به اشتراکگذاری اطلاعات و

ایجاد یک چارچوب مهارتهای Regtech برای توسعه استعدادها

مزایای فینتک

مزایا و فرصتهای regtech و suptech برای نهادهای اجراکنندة مقررات و مقامات تنظیم مقررات برای بهبود کارایی، کاهش فرآیندهای دستی و استفاده مؤثر از دادهها بسیار زیاد است. از آنجایی که این فناوریها به طور گستردهتر مورد استفاده قرار میگیرند، این فناوریها میتوانند دقت و هوشیاری را در نظارت و مدیریت ریسک به صورت آنی افزایش دهند و انعطافپذیری و ثبات سیستم مالی گستردهتر را بهبود بخشند.

کاهش ریسک

صنعت خدمات مالی بسیاری از تکنیکهای پیچیده را برای مدیریت انواع ریسک توسعه داده است که ریسک کسب و کار بخش اساسی است. مدیریت ریسک انطباق با مقررات یک پیشرفت نسبتاً جدید بوده است، اما با توجه به هزینه مالی هنگفت نقض مقررات از زمان بحران مالی جهانی، مدیریت خطر عدم انطباق بیش از هر زمان دیگری ضروری است. خطاهای عملیاتی و انسانی ناشی از فرآیندهای دستی را میتوان به طور قابل توجهی از طریق قابلیتهای اتوماسیون راهکارهای مبتنی بر RegTech کاهش داد.

راهکارهای مبتنی بر RegTech همچنین توانایی پردازش حجم زیادی از دادههای متفاوت را برای شناسایی ریسکهای شناسایی نشده قبلی (به ویژه برای کلاهبرداری و جرائم مالی) و ارائه هشدارهای اولیه از طریق استفاده از تجزیه و تحلیل پیشبینیکننده دارند. بنابراین شرکتهای منفرد میتوانند از انطباق بیشتر در مدیریت ریسک بهرهمند شوند اما این کاهش ریسک با پتانسیل «تقویت انعطافپذیری سیستم مالی از طریق ابزارهای جدید برای تسهیل یا بهبود نظارت، مقررات و اجرا و گزارش و انطباق توسط مؤسسات تحت نظارت توسط مقامات» افزایش مییابد.

بهبود بازدهی و کارآیی

علاوه بر کاهش ریسک، خودکارسازی وظایف تکرارشونده و استانداردشده میتواند کارایی مدیریت انطباق را به میزان قابل توجهی بهبود بخشد و این اختیار را به افراد بدهد تا بر وظایف «با ارزش» بیشتری مانند تجزیه و تحلیل و تصمیمگیری تمرکز کنند. یکی از مثالهای واضح آن در فرآیند ورود مشتری است، در جایی که فرآیندهای دستی مورد استفاده برای تأیید هویت و به دست آوردن اسناد در طول فرآیند افتتاح حساب، میتوانند خودکارسازی شوند، روند را تسریع کرده و تجربه را برای مشتری بهبود بخشند.

صرفهجویی در هزینهها

شکی نیست که رعایت مقررات یک تجارت گران است و این هزینهها همچنان در حال رشد هستند. در بریتانیا، هزینه سالانه پیشبینیشده رعایت جرائم مالی به تنهایی 5/49 میلیارد دلار است، در حالی که مطالعه دیگری نشان داد که بیش از یک سوم پاسخدهندگان خدمات مالی گفتهاند که بیش از ۵ درصد از درآمد خود را صرف رعایت این قانون میکنند؛ اگر این رقم 5 درصد دقیق باشد، هزینه سالانه انطباق برای پنج بانک برتر بریتانیا حدود 2/5 میلیارد پوند است.

نتیجهگیری

RegTech در بریتانیا صنعتی در اوج بلوغ است، صنعتی با پتانسیل افزایش و تحقق منافع بزرگ برای بخش خدمات مالی بریتانیا و اقتصاد به عنوان یک کل. RegTech به عنوان بخشی از بخش دیجیتال پیشرو در جهان در بریتانیا، نوآوری و اختراع را نشان میدهد و فناوری را برای حل طیفی از چالشهای تنظیم مقررات و انطباق که قبلاً تصور میشد غیر قابل حل هستند، به کار میگیرد.

قانونگذاران همچنین پتانسیل RegTech را نه تنها برای صنعت خدمات مالی، بلکه از طریق اعمال آن در مسئولیتهای نظارتی خود میبینند که همگی به استحکام و سلامت سیستم مالی کمک میکنند؛ اگر قرار است RegTech به چشمانداز «تغییر پارادایم» در مقررات دست یابد، باید کارهای بیشتری برای تسریع رشد و ایجاد اعتماد بین تنظیمکنندهها، مؤسسات مالی و فروشندگان انجام شود.

منبع: https://www.theglobalcity.uk/PositiveWebsite/media/Research-reports/2021-A-Critical-Year-for-RegTech-final.pdf