افزایش وابستگی بانکها به بانک مرکزی/ پرداخت هزینههای هزار میلیاردی بانکها برای رفع کسری نقدینگی

14 بانک کشور در نیمه نخست امسال 11.8 همت هزینه مالی (هزینه سود تسهیلات دریافتی بانکها) پرداخت کردهاند که بیش از نیمی از آن مربوط به هزینه مالی تسهیلات دریافتی بانکها از بانک مرکزی است.

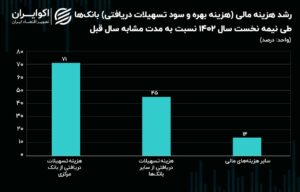

به گزارش پایگاه خبری بانکداری الکترونیک به نقل از اکوایران، میزان هزینه پرداختی بانکها بابت دریافت تسهیلات از بانک مرکزی در نیمه نخست امسال نسبت به مدت مشابه سال گذشته بیش از 70 درصد افزایش یافته است.

در گزارش سود وزیان بانکها ردیفی تحت عنوان «هزینههالی مالی» وجود دارد که این هزینهها به طور کلی به هزینه سود تسهیلات دریافتی بانکها مربوط میشود. درواقع هزینه سود تسهیلاتی است که بانک به دلیل کمبود نقدینگی مجبور به دریافت آن شده است.

این تسهیلات هم شامل وامهای دریافتی از دیگر بانکها و سایر موسسات اعتباری و هم شامل وامهای دریافتی از بانک مرکزی است. به بیان دقیقتر در گزارش عملکرد بانکها اقلام سود و وجه التزام تسهیلات دریافتی از بانکها و سایر موسسات اعتباری، سود و وجه التزام تسهیلات دریافتی از بانک مرکزی، سود و وجه التزام تسهیلات دریافتی از صندوق توسعه ملی، وجه التزام اضافه برداشت از حساب جاری نزد بانک مرکزی در بخش هزینههای مالی گنجانده میشود.

به طوری کلی هزینههای مالی هر بانک مربوط به سود و بهره تسهیلات دریافتی بانک برای رفع کسری نقدینگی است.

پرداخت سنگین بانکها بابت سود وامهای دریافتی

بررسی گزارش عملکرد 14 بانک در پایان شهریور امسال که در کدال در دسترس است نشان میدهد هزینههای مالی برای بانکهای مورد بررسی طی 6 ماهه نخست امسال نسبت به 6 ماهه نخست سال گذشته قریب به 50 درصد افزایش یافته که این افزایش در بخش تسهیلات دریافتی بانکها از بانک مرکزی به مراتب بیشتر بوده است. سودی که بانکها طی دوره مورد اشاره به بانک مرکزی پرداخت کردهاند معادل 71 درصد افزایش داشته است. این هزینه عموما از دو ناحیه صورت میگیرد. عملیات ریپو با نرخ سود 23 درصد و اضافه برداشت بانکها از محل منابع بانک مرکزی با نرخ سود 34 درصد.

دادهها حاکی از آن است که 14 بانک مورد بررسی 11.8 همت هزینه مالی (هزینه بهره تسهیلات دریافتی بانکها) طی نیمه نخست امسال پرداخت کردهاند که نسبت به نیمه نخست سال گذشته که برابر با 8 همت بوده، حدود 48 درصد افزایش داشته است.

از 11.8 همت هزینه مالی پرداختی بانکها طی نیمه نخست سالجاری بیش از نیمی از آن مربوط به هزینه مالی تسهیلات دریافتی بانکها از بانک مرکزی، 26 درصد آن مربوط به هزینه مالی تسهیلات دریافتی بانکها از سایر بانکها و موسسات اعتباری و حدود 23 درصد آن مربوط به سایر هزینههای مالی است.

هزینههای مالی هزار میلیاردی بانکها

بررسی هزینه مالی (هزینه بهره تسهیلات دریافتی بانکها) طی نیمه نخست امسال به تفکیک 14 بانک مورد بررسی نشان میدهد که بانک تجارت بیشترین هزینه را بابت دریافت تسهیلات از شبکه بانکی پرداخت کرده است.

بانک تجارت طی نیمه نخست امسال 3.7 همت هزینه مالی به ثبت رسانده که حدود 2.6 همت آن مربوط به هزینه مالی بابت تسهیلات دریافتی از بانکها و موسسات اعتباری بوده است. هزینه مالی بانک تجارت طی دوره مورد اشاره نسبت به مقطع مشابه آن در سال گذشته 56 درصد افزایش داشته است. پس از بانک تجارت، بانکهای ملت و دی در جایگاههای دوم و سوم بیشترین هزینه مالی قرار دارند.

بانک ملت نیز در نیمه نخست امسال حدود 3.5 همت هزینه مالی پرداخت کرده که بیش از 97 درصد آن مربوط به تسهیلات دریافتی از بانک مرکزی است. هزینه مالی بانک ملت در نیمه نخست امسال نسبت به مدت مشابه سال قبل بیش از 132 درصد افزایش یافته است.

در همین راستا بانک دی نیز 1.5 همت هزینه مالی تسهیلات دریافتی از شبکه بانکی طی نیمه نخست امسال پرداخت کرده نسبت به مدت مشابه سال گذشته حدود 6 برابر شده است. نکته قابل توجه این است که پرداخت هزینه مالی از سوی بانک دی به بانک مرکزی و دیگر بانکها نبوده و به دیگر هزینههای مالی از جمله اوراق بدهی تعلق دارد. در میان 14 بانک مورد بررسی، برای چهار بانک سامان، رسالت، سینا و پست بانک ایران هیچگونه هزینه مالی به ثبت نرسیده است.

معمای موسسه اعتباری ملل

نکته قابل توجه دیگر این است که بیشترین رشد هزینه مالی در میان بانکها طی دوره مورد اشاره مربوط به موسسه اعتباری ملل بوده، به طوری که هزینه مالی این موسسه اعتباری از 27 میلیون تومان در نیمه نخست سال گذشته به بیش از 177 میلیارد تومان در نیمه نخست امسال رسیده و افزایش 6.5 هزار برابری را به ثبت رسانده که تامل برانگیز است.

موسسه اعتباری ملل یکی از 3 بانکی است که بیشترین شکاف درآمد هزینهای را نیز از محل تسهیلات و سپرده دارد و در واقع در وضعیت زیاندهی قرار دارند، به بیان دیگر این بانک بیش از آنچه که از ناحیه سود وامهای اعطایی درآمد کسب کند را صرف پرداخت سود به سپردهگذاران میکند.

موسسه اعتباری ملل طی نیمه نخست سال جاری 4.96 همت از محل سود وامها درآمد کسب کرده و در مقابل حدود 5 همت را بابت سود سپردهها هزینه کرده و درواقع سودآوری از این ناحیه ندارد.

همچنین طی نیمه نخست امسال، موسسه اعتباری ملل نسبت به دیگر بانکها بیشترین رشد میزان مانده سپردههای بانکی را نیز داشته، مانده سپردههای این بانک طی 6 ماهه نخست امسال حدود 50 درصد افزایش داشته در حالی که میزان مانده تسهیلات این بانک طی همین دوره تنها 13 درصد رشد داشته است.

بنابراین بدیهی است هزینه موسسه اعتباری ملل باید برای سود سپردههای جدید خود، نسبت به درآمدش از محل تسهیلات بسیار بیشتر است و این موسسه ملل را دچار زیان میکند.

زیاندهی بانکها از جمله مواردی است که باعث افزایش پایه پولی و چاپ پول میشود، عدم تناسب میان درآمد و هزینههای بانک از محل تسهیلات و سپردهها از کانالهای زیاندهی بانکها است که منجر به بدهیهای بین بانکی و افزایش اضافه برداشت از بانک مرکزی میشود.