دارایی های سمی معضل بزرگ نظام بانکی/ این چالش های همیشگی

در سالهای گذشته ضعف سیاستهای نظارتی باعث ورود داراییهای سمی به ترازنامه بانکی شده است. هر چند بینظمیها و بیقانونیهای انجامشده در سالهای ابتدایی دهه 90 شمسی تا حدودی، و تا حدود زیادی در سالهای اخیر از سوی مسئولان دولتی و بانکی کشور رفع رجوع شده و اما شدت و تأثیرات و دامنه برخی از این قانونشکنیها (وضع قوانین اشتباه یا استفاده از خلأهای قانونی) در برخی موارد آنقدر زیاد بوده که به یک ابر مشکل برای نظام بانکی کشور تبدیل شده است.

به گزارش پایگاه خبری بانکداری الکترونیک، در سالهای گذشته ضعف سیاستهای نظارتی باعث ورود داراییهای سمی به ترازنامه بانکی شده است. هر چند بینظمیها و بیقانونیهای انجامشده در سالهای ابتدایی دهه 90 شمسی تا حدودی در برخی موارد و تا حدود زیادی در سالهای اخیر از سوی مسئولان دولتی و بانکی کشور رفع رجوع شده و اما شدت و تأثیرات و دامنه برخی از این قانونشکنیها (وضع قوانین اشتباه یا استفاده از خلأهای قانونی) در برخی موارد آنقدر زیاد بوده که به یک ابر مشکل برای نظام بانکی کشور تبدیل شده است.

فروش اموال و املاک مازاد، تغییر مدیریت بانکهای ناسالم، قطع دست دولت و موسسان بانکهای ناسالم از منابع بانکها، نقد کردن تسهیلات غیرجاری و ایجاد قوانین و مقررات جدی برای مهار سوءاستفاده اشخاص زیرمجموعه بانکها از منابع بانکها، توجه جدی به بهداشت اعتباری و اعتبارسنجی تسهیلات کلان، توجه به اصل متنوعسازی داراییها و جلوگیری از ریسک تمرکز ازجمله راهکارهایی است که دولت باید برای ساماندهی وضعیت بانکهای زیانده بهکار گیرد.

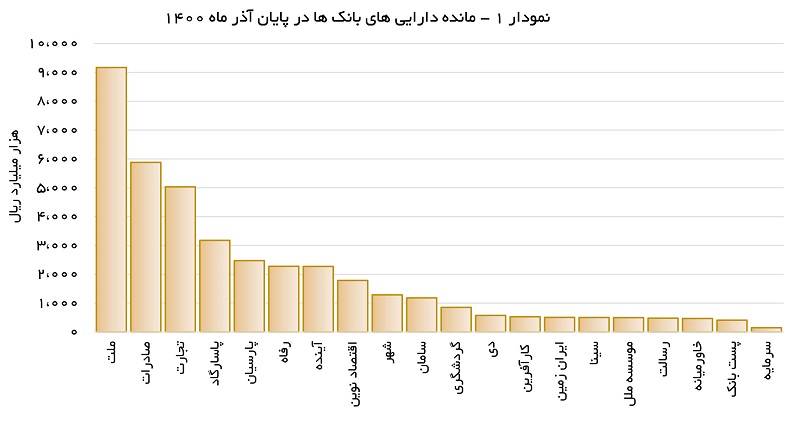

در گزارش جاری برآنیم تا عملکرد هر یک از بانکها را به صورت جداگانه بررسی کرده و آن را به عملکرد نه ماهه نخست سال قبل مقایسه کنیم. بانکها بر اساس مانده داراییها در پایان آذر ماه 1400 مورد بررسی قرار گرفتهاند.

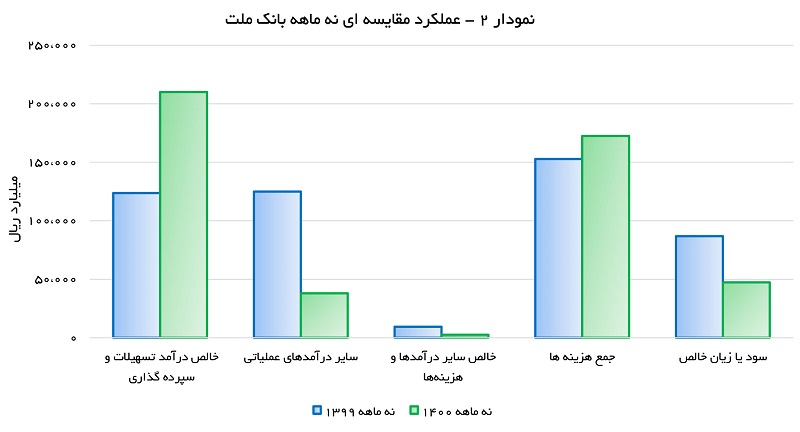

بانک ملت: یکی از بحثبرانگیزترین عملکردهای نه ماهه در بین تمام شرکتهای بورسی به صورتهای مالی بانک ملت مربوط است. این بانک که بزرگترین بانک خصوصی و خصولتی به لحاظ مانده دارایی است در نه ماهه نخست سال جاری سودی معادل 47.3 میلیارد ریال شناسایی کرده که این عدد نسبت به مدت مشابه سال قبل با افت حدود 45 درصدی همراه شده است. ریزش سنگین درآمدهای بانک از محل مبادلات و معاملات ارزی مهمترین دلیل این کاهش سودآوری است. (به عقیده بسیاری از کارشناسان با توجه به رشد نسبی و تثبیت نرخ ارز در نه ماهه نخست سال جاری، کاهش درآمد مذکور غیر واقعی بوده باید بانک آن را تعدیل کند). با این حال، از رشد حدود 72 درصدی هزینههای عمومی و اداری و همچنین کاهش 92 درصدی هزینههای مشکوکالوصول نمیتوان به راحتی گذر کرد. بهرغم کاهش سودآوری بانک ملت با اختلاف قابل توجه همچنان نسبت به تمامی بانکهای فعال در کشور بیشترین سود انباشته را در ترازنامه خود دارد.

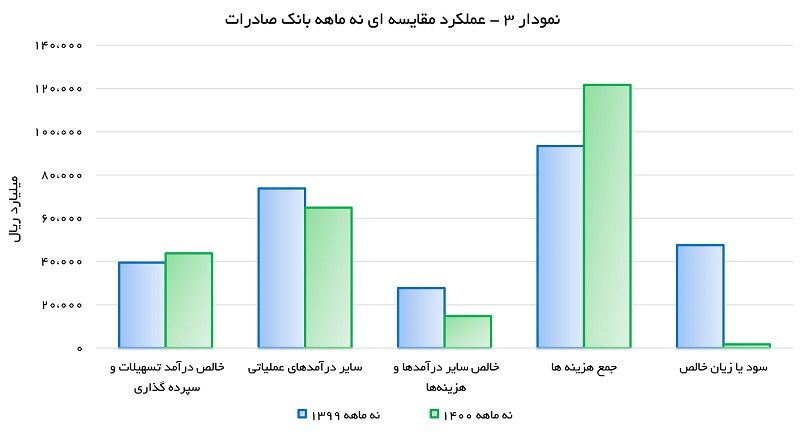

بانک صادرات: یکی از بیشترین کاهش نرخ رشد سودآوری با حدود 96 درصد در نه ماهه نخست سال 1400 به نام بانک صادرات ایران به ثبت رسیده به گونهای که سود خالص بانک از 47.6 هزار میلیارد ریال در نه ماهه نخست سال 99 به 1744 میلیارد ریال در نه ماهه نخست سال 1400 رسیده است. دلیل ریزش سنگین سود بانک را در دو دلیل کلی میتوان جستوجو کرد. دلیل نخست افت 63 درصدی سود سرمایهگذاریهاست. در نه ماهه نخست سال قبل شرکت اقدام به فروش بخشی از سرمایهگذاریهای خود کرده بود این در حالی است که چنین سودی در نه ماهه ابتدایی سال جاری شناسایی نشد. با این حال بانک صادرات همچنان رتبه دوم بیشترین درآمد سرمایهگذاریها در بین بانکهای مورد بررسی را داراست. دلیل دوم نیز به رشد 30 درصدی جمع هزینههای بانک (عمدتاً از محل افزایش هزینههای عمومی و اداری) بازمیگردد.

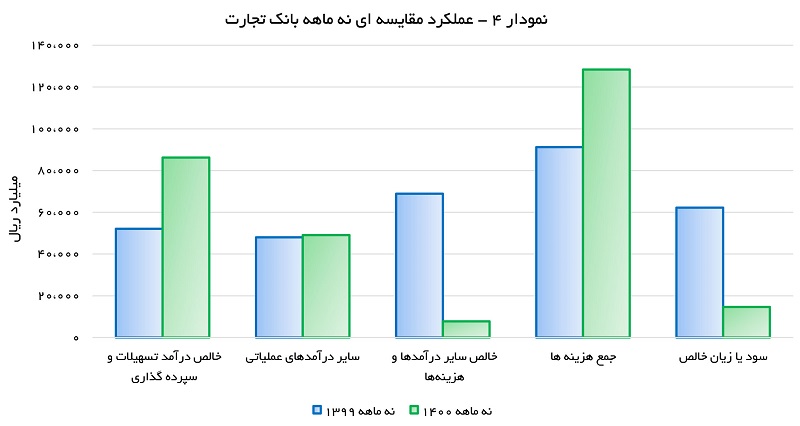

بانک تجارت: سود خالص بانک تجارت در نه ماهه نخست سال جاری نسبت به مدت مشابه سال قبل با ریزش حدود 76 درصدی همراه شده است. هر چند خالص درآمد بانک از محل تسهلات و سپرده در نه ماهه نخست سال جاری با رشد 65 درصدی همراه شده اما رشد حدود 40 درصدی جمع هزینهها از این دستاورد را تحتالشعاع قرار داده است. هزینه مطالبات مشکوکالوصول در دوره مورد بررسی بیش از سه برابر شده تا بانک تجارت با اختلاف بیشترین هزینه مطالبات مشکوکالوصول را داشته باشد. با این حال این بانک، به لحاظ خالص درآمد تسهیلات سپردهگذاری و خالص درآمد کارمزد رتبه دوم و در زمینه خالص سایر درآمدها و هزینهها رتبه سوم را در بین بانکهای مورد بررسی در اختیار دارد. نکته منفی در خصوص سبد داراییهای بانک تجارت آن که حدود 12 درصد از این سبد به مطالبات از دولت اختصاص یافته که با توجه به عدم تعلق سود به این مانده طلب، از بازدهی داراییها را به شدت کاهش داده است.

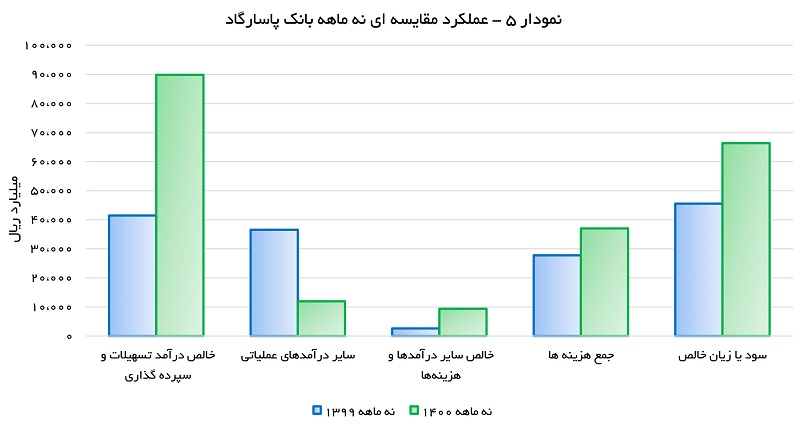

بانک پاسارگاد: به لطف کاهش سودآوری بانک ملت، بیشترین سودآوری در دوره مورد گزارش در میان بانکهای مورد بررسی از آن بانک پاسارگاد است. بررسیها نشان میدهد سود خالص بانک پاسارگاد نسبت به مدت مشابه سال قبل با رشد حدود 45 درصدی همراه شده و به رقم 66.3 هزار میلیارد ریال رسیده است. بررسیهای جزئیتر نشان میدهد خالص درآمدهای بانک از محل تسهیلات و سپرده بیش از دو برابر شده و به مرز 90 هزار میلیارد ریال رسیده و رتبه دوم را از این نظر در بین بانکهای مورد بررسی کسب کرده است. با وجود این کاهش 67 درصدی سایر درآمدهای عملیاتی (عمدتاً از محل کاهش سود مبادلات و معاملات ارزی) این دستاورد را تحت تأثیر قرار داده است. با ثبت سود یاد شده، بانک پاسارگاد همچنان بیشترین سود انباشته را در بین بانکهای کشور دارد.

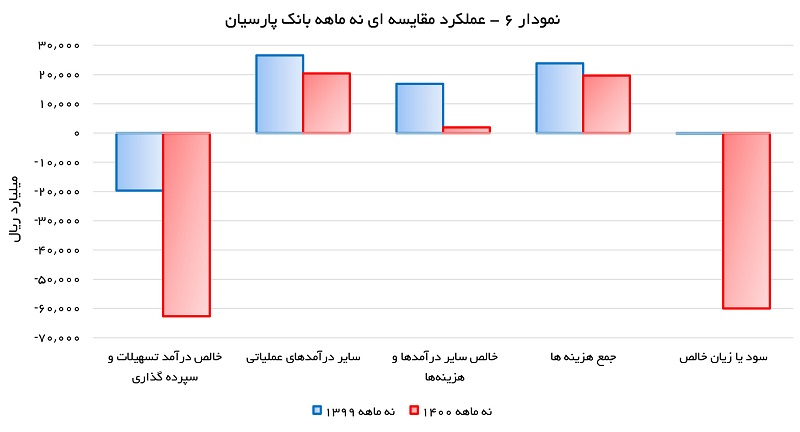

بانک پارسیان: یکی از زیانبارترین عملکردها در بین بانکهای مورد بررسی به بانک پارسیان تعلق دارد. این بانک در نه ماهه نخست سال جاری زیان خالص حدود 60 هزار میلیارد ریال گزارش کرده این در حالی است که حاصل عملکرد بانک در نه ماهه نخست سال قبل زیان خالص 105 میلیارد ریالی بوده است. منفی شدن سنگین تراز عملیاتی و خالص سایر درآمدها و هزینههای غیر عملیاتی بانک از مهمترین دلیل زیاندهی بانک در نه ماهه نخست سال جاری به شمار میرود. نکته جالب توجه آنکه جمع هزینههای بانک در دوره مورد بررسی با افت 17 درصدی همراه شده که کاهش 79 درصدی هزینه مطالبات مشکوکالوصول از مهمترین دلایل آن است. همچنین این بانک یکی از بیشترین سود از محل مبادلات و معاملات ارزی در بین تمامی بانکهای مورد بررسی در نه ماهه نخست امسال داشته است.

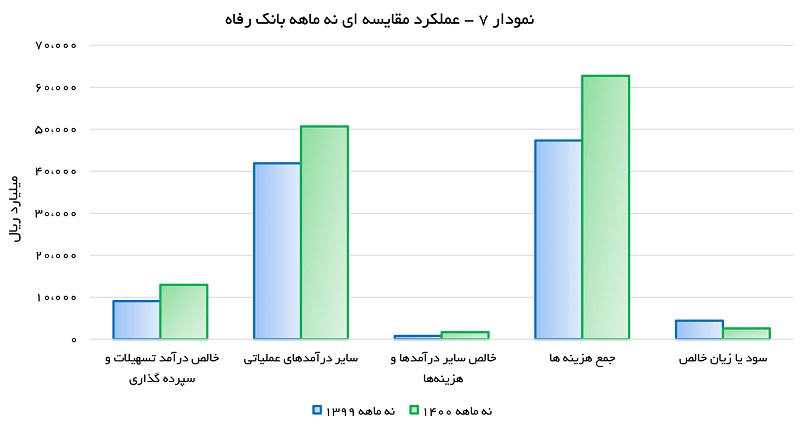

بانک رفاه: هر چند این بانک در هیچ یک از بازارهای بورس یا فرابورس پذیرفته نشده و نماد معاملاتی آن نیز مورد معامله قرار نمیگیرد؛ اما صورتهای مالی خود را در سامانه کدال منتشر میکند. بخش عمده درآمدهای بانک رفاه از محل سود سرمایهگذاریها به دست میآید. رقم مربوط به این درآمد در نه ماهه نخست سال جاری 40.4 هزار میلیارد ریال بوده که این عدد نسبت به مدت مشابه سال قبل با رشد حدود 18 درصدی مواجه شده است. با توجه به شرایط بازار و برگزاری مجامع در نه نخست سال بعید است عدد یاد شده تا پایان سال با تغییر فاحشی همراه شود. با این حال رشد 32 درصدی جمع هزینهها باعث شده رشد درآمد سرمایهگذاریها تحتالشعاع قرار بگیرد. نرخ افت سود خالص بانک در دوره مورد بررسی نسبت به مدت مشابه سال قبل حدود 41 درصد بوده است.

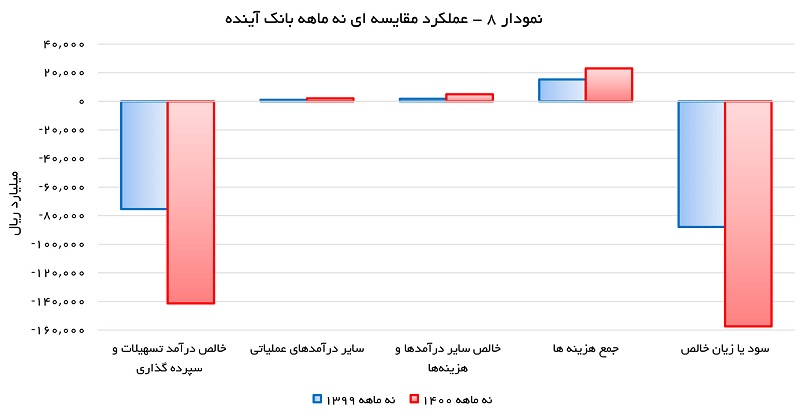

بانک آینده: ضعیفترین عملکرد به لحاظ سودآوری در بین بانکهای مورد بررسی به بانک آینده تعلق دارد. زیان خالص گزارش شده در دوره مورد بررسی با رشد 79 درصدی به رقم 157 هزار میلیارد ریال رسیده که این عدد بیشترین زیان شناسایی شده در بین بانکها (و احتمالاً تمامی شرکتهای بورسی در کل صنایع) است. دلیل عمده زیاندهی بانک آینده منفی بودن تراز عملیاتی بانک است. بر اساس صورتهای مالی، تراز عملیاتی بانک آینده در این دوره منفی 141 هزار میلیارد ریال بوده که در مقایسه با مدت مشابه سال قبل 87 درصد رشد داشته است. این عملکرد، ضعیفترین عملکرد در بخش عملیات در تمام بانکهاست. با ثبت زیان یادشده، زیان خالص بانک آینده در دوره مورد بررسی به رقم 819 هزار میلیارد ریال رسیده که بیشترین زیان انباشته در میان تمامی شرکتهای بورسی است.

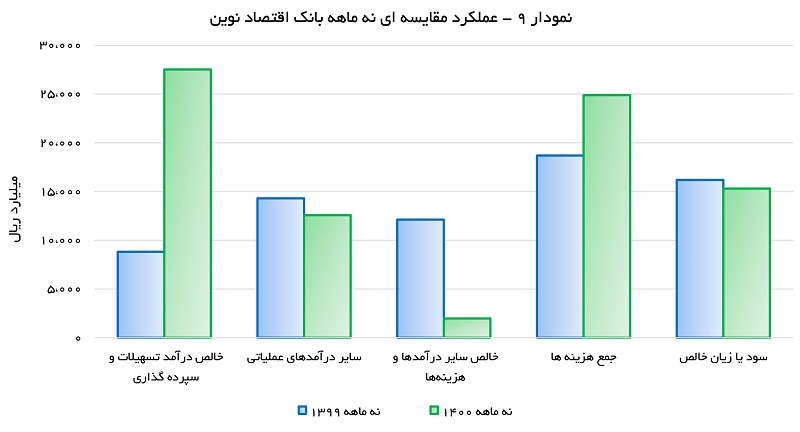

بانک اقتصاد نوین: هر چند رشد حدود سه برابری خالص درآمد تسهیلات و سپردهگذاری یکی از بهترین عملکردها در بین بانکهای مورد بررسی را از این منظر برای بانک اقتصاد نوین رقم زده و رتبه بانک را از این نظر به جایگاه پنجم در میان بانکهای خصوصی رسانده است. اما کاهش 12 درصدی سایر درآمدهای عملیاتی، ریزش 83 درصدی خالص سایر درآمدها و هزینهها و همچنین افزایش حدود 33 درصدی جمع هزینههای بانک باعث کاهش حدود 5 درصدی سودآوری بانک در نه ماه نخست سال جاری نسبت به مدت مشابه سال قبل شده است. افزایش 60 درصدی هزینههای عمومی و اداری، کاهش 37 درصدی هزینه مطالبات مشکوکالوصول و رشد حدود 10 برابری هزینههای مالی از جمله دلایل جهش هزینههای بانک در دوره مورد گزارش است. با وجود کاهش سودآوری، بانک اقتصاد نوین رتبه چهارم را از نظر سودآوری در بین بانکهای مورد بررسی دارد.

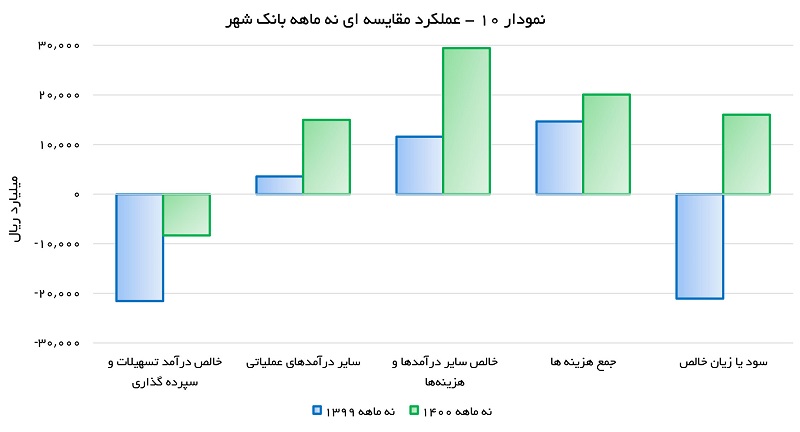

بانک شهر: بر خلاف بسیاری از بانکهای مورد بررسی در این گزارش، عملکرد بانک شهر در نه ماهه نخست سال جاری نسبت به مدت مشابه سال قبل به طور چشمگیری بهبود یافته به گونهای که این بانک زیانده را در به رتبه سوم سوددهترین بانکها رسانده است. زیان خالص 21 هزار میلیارد ریالی نه ماهه نخست سال 1399 در نه ماهه ابتدایی سال 1400 به سود خالص 16 هزار میلیارد ریالی تبدیل شده که دلایل متعددی میتوان برای آن برشمرد. یکی از بنیادیترین دلایل این امر کم شدن تراز منفی خالص درآمد تسهیلات و سپردهگذاریهای بانک است. از رشد حدود 4 برابری سایر درآمدهای عملیاتی به ویژه خالص درآمد کارمزد نیز میتوان به عنوان دیگر علت در سودآوری بانک شهر نام برد که منشأ آن افزایش حدود سه برابری خالص درآمدکارمزد و جهش چهار برابری سود سرمایهگذاریهاست. با این حال بخش قابل توجهی از این سودآوری مربوط به شناسایی 29.4 هزار میلیارد ریال از محل سایر درآمدها و هزینههاست که جزئیاتی از آن در دست نیست. (احتمالاً مربوط به بازگشت ذخایر مطالبات غیر جاری یا سود فروش داراییهاست). بهرغم این سودآوری بانک شهر همچنان زیان انباشته سنگینی دارد که تا جبران آن فاصله بسیار زیاد است.

ادامه دارد…