نحوه تعامل دولت سیزدهم با نظام بانکداری/ سبقت هزینه

سیاستهای دولت جدید عامل مؤثر بر عملکرد بانکها خواهد بود. ایدههایی همچون اجبار بانکها در تأمین منابع مالی طرح ساخت چهار میلیون مسکن دولتی و یا کمک به دولت برای تأمین هزینههای جاری در قالب خرید اوراق دولتی و همچنین افزایش رشد نرخ بین بانکی، نشانههای چندان جالبی در نحوه تعامل دولت جدید با نظام بانکداری نیست. با وجود این متغیرهای مؤثر بر صنعت بانکداری آن قدر زیاد هستند که هرگونه امکان پیشبینی دقیق را سلب میکند.

به گزارش پایگاه خبری بانکداری الکترونیک، در حوزه داراییها و تراز اقتصادی بانکها به جرأت میتوان گفت که مهمترین معضل در نظام بانکی کشور همچنان غیر مولد بودن بخش عمدهای از دارایی بانکهاست. تراز دارایی بسیاری از بانکها (همچون ایران زمین و آینده) متعدد و اهمیت املاک به گونهای است که عملیات بانکداری آنها در عمل به حاشیه رفته و بانک را به یک هلدینگ املاک و مستغلات تبدیل کرده است.

سیاستهای دولت جدید نیز عامل مؤثر بر عملکرد بانکها خواهد بود. ایدههایی همچون اجبار بانکها در تأمین منابع مالی طرح ساخت چهار میلیون مسکن دولتی و یا کمک به دولت برای تأمین هزینههای جاری در قالب خرید اوراق دولتی و همچنین افزایش رشد نرخ بین بانکی، نشانههای چندان جالبی در نحوه تعامل دولت جدید با نظام بانکداری نیست. با وجود این متغیرهای مؤثر بر صنعت بانکداری آن قدر زیاد هستند که هرگونه امکان پیشبینی دقیق را سلب میکند.

بخش اول این گزارش عملکرد را با عنوان ” دارایی های غیرمولد مهمترین معضل بانک ها ” خواندیم. در ادامه با ما همراه باشید.

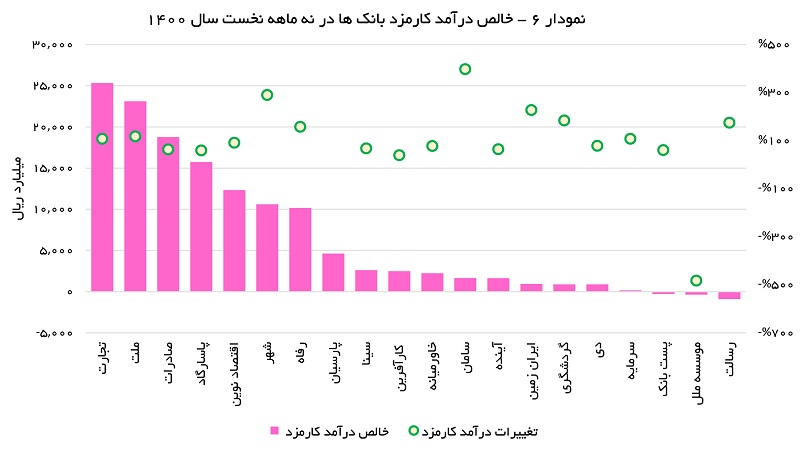

یکی از اقلام درآمدی بانکها عموماً در بررسی صورتهای مالی زیر سایه سود و زیان عملیات سپردهگذاری قرار گرفته و کمتر مورد توجه قرار میگیرد خالص درآمد کارمزد بانکهاست. در نه ماهه نخست سال جاری، سه بانک خصولتی تجارت، ملت و صادرات با توجه به گستردگی سیستم شعب و تعداد مشتریان از حیث کسب سود از این محل رتبه نخست را به خود اختصاص دادهاند. نکته جالب آن که در بانک رسالت، مؤسسه ملل و پست بانک هزینههای کارمزد بر درآمدهای حاصل از آن فزونی داشته و بنابراین حاصل عملیات بانک از این محل شناسایی زیان بوده است.

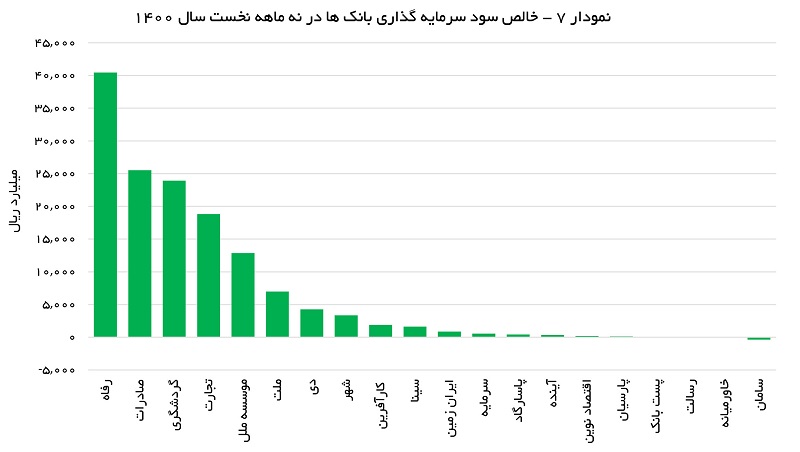

یکی از اقلام مهم درآمدی بانکها درآمد سرمایهگذاریهاست. این قلم درآمدی از دو محل سود دریافتی از سهام و اوراق سرمایهپذیر یا سود ناشی از فروش آنها به دست میآید. در دوره مورد بررسی بانک رفاه با شناسایی درآمد سرمایهگذاری 40.4 میلیارد ریالی صدرنشین بانکهای مورد بررسی است. در این زمینه بانکهای تجارت و صادرات در ردههای بعدی جای دارند.

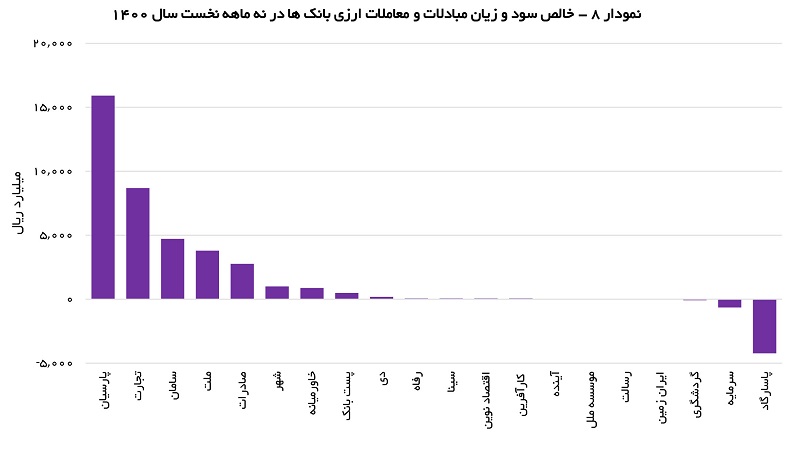

یکی از اقلامی که در سالهای گذشته تاثیر به سزایی بر میزان درآمد و سودآوری برخی بانکها داشته سود یا زیان مبادلات و معاملات ارزي است. تغییرات در نرخ تسعیر ارز داراییها و بدهیهای ارزی بانک مهمترین قلم تأثیرگذار در این حساب درآمدی است. با این احتساب، در صورتی تراز ارزی بانک مثبت باشد میتواند از محل رشد نرخ ارز با در نظر گرفتن دستورالعملهای بانک مرکزی سود شناسایی کند. بانک مرکزی در بخشنامه خود، نرخ تسعیر اقلام پولی داراییها و بدهیهای ارزی بانکها و مؤسسات اعتباری برای گزارشگری دوره شش ماهه منتهی به پایان شهریور 1400 را به ازای هر یورو 190 هزار ریال و به ازای هر دلار 159,000 ریال اعلام کرد که این نرخ، دقیقاً معادل نرخ تسعیر ابلاغی برای پایان سال 99 بوده و هیچگونه تغییری نداشته است. در صورتهای مالی نه ماهه نیز از همین نرخها برای تسعیر داراییهای ارزی بانکها استفاده شده است. در نه ماهه نخست سال جاری بانک پارسیان با شناسایی سود 15.9 هزار میلیارد ریالی از این محل با اختلاف فراوان در رده نخست قرار دارد. نکته قابل توجه در این خصوص بانک قرار گرفتن بانک ملت در رتبه چهارم است این در حالی است که این بانک در سنوات قبل با اختلاف فراوان نسبت به سایر بانکها بیشرین مقدار سود را از محل مبادلات و معاملات ارزی شناسایی میکرد.

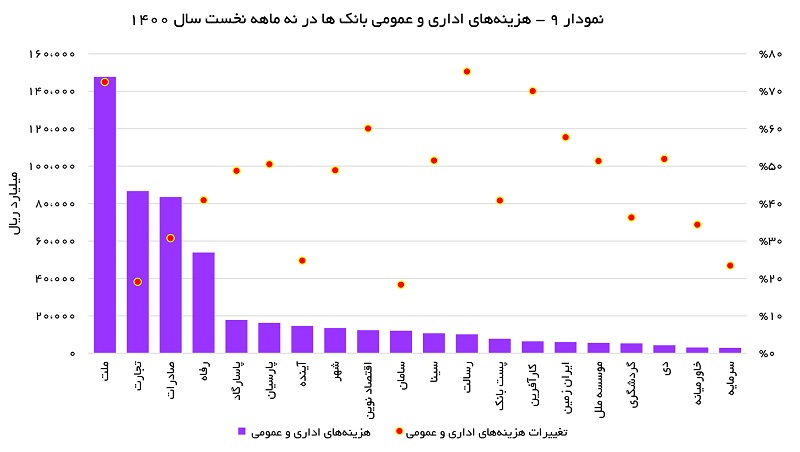

هزینههای عمومی و اداری بخش اجتنابناپذیر از هزینههای بانکهاست که با توجه به ماهیت آن و همچنین تورم حاکم بر کشور رشد آن در هر دوره نسبت به دوره قبل بسیار قابل انتظار آن است. با این وجود، در بانکهای خصولتی با تعداد شعبه بالا برنامههای برای کاهش نرخ رشد این هزینه از طریق کاهش تعداد شعب و پرسنل وجود دارد. در بین بانکهای مورد بررسی بانک ملت، با اختلاف، رتبه نخست را دارد. نکته جالب در این زمینه رشد نزدیک به حدود بیش از 70 درصدی این قلم هزینهای در سه بانک ملت، کارآفرین و رسالت است که دلایل آن باید مورد بررسی قرار گیرد. در سوی مقابل هزینههای عمومی و اداری بانکهای سامان و تجارت کمتر از 20 درصد رشد کرده به با توجه به نرخ تورم و افزایش حقوق کارکنان، دستاوردی قابل توجه است.

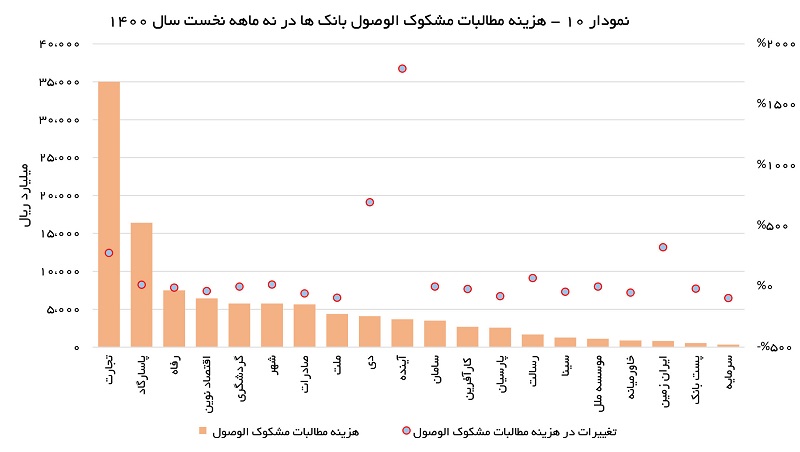

جمع هزینه مطالبات مشکوکالوصول بانکهای مورد بررسی در نه ماهه نخست سال جاری رقمی معادل 110 هزار میلیارد ریال بوده که نسبت به مدت مشابه سال قبل با کاهش حدود 25 درصدی همراه شده است. با این حال این کاهش چندان متوازن نبوده است. بانک تجارت در بین بانکهای مورد بررسی، بیشترین هزینه مطالبات مشکوکالوصول را دارد.

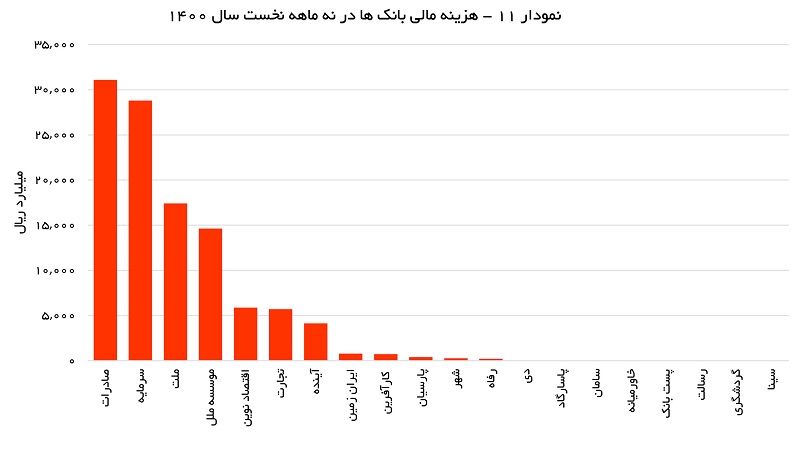

جمع هزینههای مالی در بانکهای مورد بررسی در نه ماهه نخست سال جاری رقمی معادل 110 هزار میلیارد ریال بوده که نسبت به مدت مشابه سال قبل با کاهش حدود 20 درصدی همراه شده است. بخش قابل توجهی از این رقم به چند بانک معدود تعلق دارد و هزینه مالی سایر بانکها بسیار ناچیز است.

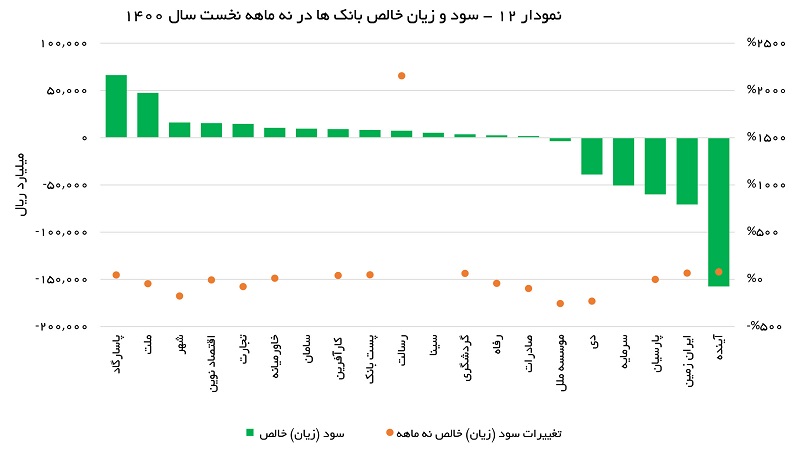

برآیند عملکرد بانکها در اقلام درآمدی و هزینهای در نهایت در سود یا زیان خالص آنها منعکس میشود. حاصل عملکرد جمع بانکهای مورد بررسی در نه ماهه نخست سال جاری زیان خالص 164 هزار میلیارد ریالی بوده این در حالی است که در دوره مشابه سال قبل حاصل سود خالص 117 میلیارد ریالی بوده است. با این حال، از 20 بان مورد بررسی تعداد 14 بانک سودده و 6 بانک زیانده بودهاند. در این بین، بانک پاسارگاد با شناسایی سود خالص 66.3 هزار میلیارد ریالی در رده نخست جاری دارد. بانک ملت به صورت معمول در سنوات گذشته پیشتاز سودآوری بود در رتبه دوم را از آن خود کرده است. (هر چند که بسیاری از کارشناسان در میزان درآمدهای این بانک ابهامات فراوانی دارند). حضور بانک شهر در رده سوم بانکهای سودآور بسیار جالب توجه است. کسب این رتبه در حالی است که این بانک در دوره مشابه سال قبل و سالهای قبل از آن زیانده بوده است.

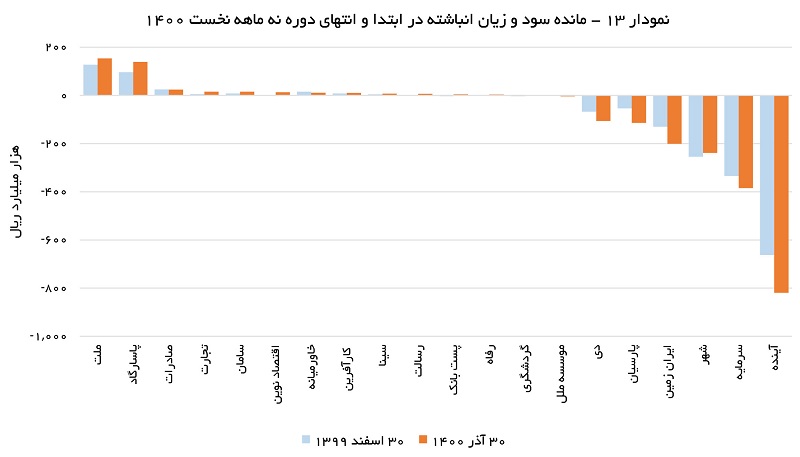

سود و زیان شناساییشده در این دوره با احتساب عملکرد بانکها در سال قبل در حساب سود یا زیان منعکس میشود. همچون سنوات قبل بیشترین سود انباشته در بین بانکها از آن بانک ملت بوده و بانک پاسارگاد نیز در این زمینه در دره دوم جاری دارد. تبدیل زیان انباشته پست بانک به سود انباشته نیز از نکات قابل توجه در این زمینه است. در سوی مقابل طیف نیز همچون سالهای پیشین بیشترین زیان انباشته از آن بانکهای آینده، سرمایه، شهر، ایران زمین، پارسیان و دی است.