بیت کوین پس از هاوینگ ۹۰,۰۰۰ دلار می شود

بانک آلمانی:

بانک Bayern LB که یکی از برترین بانک های کشور آلمان میباشد گزارشی در حمایت همه جانبه از جایگزین شدن طلا توسط بیت کوین منتشر کرد و طی آن قیمت ۹۰ هزار دلاری این ارز دیجیتال پس از هاوینگ (نصف شدن پاداش ماینینگ) در سال ۲۰۲۰ را پیش بینی کرد.

به گزارش پایگاه خبری بانکداری الکترونیک ، در این گزارش با عنوان “آیا بیت کوین ، طلا را تحت الشعاع قرار میدهد؟”، محققان بانک Bayern LB به نسبت های انباشت به جریان طلا و بیت کوین ، به ویژه در خصوص تاثیر کاهش عرضه بر ارزش دارایی پرداختند.

مدل انباشت به جریان (Stock-to-Flow)

نسبت انباشت به جریان (SF) یک روش تحلیلی رایج است که برای کالاهایی نظیر طلا و نقره استفاده میشود تا کمیابی، یا به قول محققان “سختی” دارایی مورد نظر بر اساس موجودی در گردش (انباشت) و تولید سالانه (جریان) تعیین شود. اساسا هرچه SF دارایی بیشتر باشد، ارزش آن نیز بیشتر خواهد بود. این گزارش بیان کرده است هنگامی که این تحلیل را بر روی بیت کوین اعمال کنیم، ارتباط قوی ای بین قیمت بازار و SF به دست میآید.

این موضوع، تحلیل چندین طرفدار ارزهای دیجیتال نظیر سیف الدین اموس نویسنده کتاب استاندارد بیت کوین و هم چنین تحلیل های PlanB تحلیلگری که اقدامات او در خصوص نسبت انباشت به جریان باعث ایجاد شبه سابقه ای در این موضوع شده است را تایید میکند.

در واقع، بانک Bayern LB یافته های خود را بر اساس گفته های این دو تحلیلگر سنجیده اند. در نتیجه مجاب شده اند تا این روش را خودشان آزمایش کنند.

بانک Bayern LB طی توییت خود نوشت:

آیا بیت کوین ، طلا را تحت الشعاع قرار میدهد؟

سیف الدین اموس رویکرد انباشت به جریان را برای بیت کوین معرفی کرد. از این نسبت برای محاسبه “سختی” دارایی استفاده میشود. ما از مدل کمی ۱۰۰ تریلیون دلار (استفاده از نسبت های انباشت به جریان بیت کوین برای تفسیر ارزش بازار آن) برای آزمایش خود استفاده کرده ایم.

عرضه و تقاضا

طبق گفته های محققان، یکی از دلایل پرتقاضا بودن طلا برای مدت طولانی، کمیابی آن میباشد. طلا همانند بیت کوین نمیتواند بر اساس خواسته افراد افزایش یابد. به علاوه تولید سالانه طلا تقریبا محدود است و هم اکنون نیز موجودی و عرضه قابل توجهی دارد. این دو ویژگی باعث میشود که این فلز زرد رنگ تقریبا غیرقابل تضعیف باشد، در نتیجه بالاترین مقدار SF را در بین تمام دارایی ها دارد.

نکته جالب این است که در این گزارش بیان شده است SF به عنوان یک قاضی مجاز پولی عمل میکند. در این گزارش آمده است:

نسبت انباشت به جریان هم چنین به عنوان یک معیار کیفی برای کالاهای اقتصادی عمل میکند. در طول تاریخ، طلا دائما کالایی با بالاترین نسبت انباشت به جریان بوده است و به عنوان پول نیز مورد استفاده قرار گرفته است. در نتیجه همواره بهترین انتقال ارزش را داشته است.

در تعقیب طلا

موارد گفته شده چه ارتباطی با بیت کوین دارند؟ برای درک این موضوع، ابتدا به هاوینگ بیت کوین در سال ۲۰۲۰ میپردازیم.

ساتوشی ناکاموتو هنگام ایجاد کردن بیت کوین ، سیاست شبه پولی بر روی آن اعمال کرد تا اطمینان حاصل کند که موجودی در گردش آن محدود باشد و تورم آن نیز تحت کنترل قرار گیرد. این روش شامل نصف شدن پاداش ماینینگ پس از استخراج هر ۲۱۰ هزار بلاک میباشد تا زمانی که تمام بلاک ها استخراج شوند.

هاوینگ بعدی بیت کوین تقریبا در ماه می ۲۰۲۰ رخ خواهد داد و پس از آن، عرضه سالانه بیت کوین نصف خواهد شد و با استخراج هر بلاک فقط ۶.۲۵ بیت کوین تولید خواهد شد. این موضوع اساسا تاثیر مشابهی با دو برابر شدن SF بیت کوین دارد. بدین ترتیب، محققان پیاده سازی هاوینگ ناکاموتو را اقدامی نابغانه میدانند.

بیت کوین احتمالا همانند طلا در حفظ نسبت جریان به انباشت در سال های آتی موفق خواهد بود.

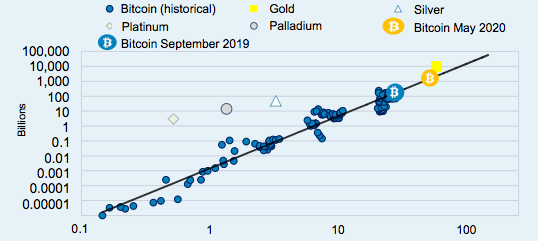

این نمودار بیانگر نسبت SF بیت کوین ، طلا ، نقره، پلاتین، پالادیوم در محور y و ارزش بازار در محور x میباشد. محققان به رابطه تنگاتنگ سابقه قیمت بیت کوین و افزایش SF آن توجه ویژه ای دارند.

در نتیجه، این گزارش بیان میکند که SF بیت کوین پس از هاوینگ از مقدار فعلی خود در ۲۵.۸ به ۵۳ خواهد رسید و به SF طلا که ۵۸ میباشد بسیار نزدیک خواهد شد.

اگر نسبت جریان به انباشت بیت کوین در ماه می ۲۰۲۰ نیز به این مدل وارد شود، قیمت ۹۰ هزار دلار ی به دست میآید. این موضوع میتواند بدان معنا باشد که هاوینگ آتی تاثیر چشمگیری بر قیمت فعلی بیت کوین خواهد گذاشت.

گزارش با این هشدار به پایا ن میرسد که حتی دقیق ترین مدل های آماری نیز میتوانند در پیش بینی آینده شکست سنگینی بخورند. هرچند همانطور که محققان خاطر نشان کردند، آزمایش اصلی همان هاوینگ سال ۲۰۲۰ خواهد بود.